キャッシュレス社会(キャッシュレスしゃかい、英: cashless society)は、物理的な通貨媒体(紙幣・貨幣)を直接購入の決済に使用せず、クレジットカードや小切手、電子決済(電子マネーなど)を用いて決済を行う、現金不要社会である。 その実現には、コンピューターの利用によるリアルタイムでの決済関連情報の確認・利用ができるシステムが必要とされる。

メリット

キャッシュレス社会のメリットとして、以下のような点が挙げられている。

- 現金よりも支払行為の心理的ハードルが下がるため、社会的には経済活性化に繋がる。

- 現金という「現物」を製造、流通させることで発生しているコストの削減。ユーザー側は、現金を引き出すためにATMまで出向く手間と時間、手数料の削減。

- 現金決済に伴う付帯業務(集金、集計、管理、領収書の発行・保管、ATM設備費、暗号通貨におけるブロックチェーンの追加時の計算など)を減らすことによる作業の効率化、省力化。

- 資金決済の透明性の確保。匿名性が高く、使用履歴の残らない現金と比較して、不正な蓄財、脱税、マネーロンダリングといった犯罪を防ぎやすい。

- (完全キャッシュレス化した場合)現金目当ての強盗が成立しない。

- 犯罪の抑止効果。決済トラブルを起こした利用者をシステムから排除し、電子決済できなくすることができる。

- インターネットを用いた売買の決済手段としての利便性。

- 海外旅行時の決済手段として利用できる(ただし、滞在先の国内銀行口座や対応クレジットカードの保有が決済サービス利用の前提条件となっている場合は、逆にデメリットとなる。)。また現金の両替の手間や、現金を持ち歩くリスクの軽減。

- 紛失時などに利用停止の申請が可能であったり、不正利用された際に補償が行われることもある。

デメリット

キャッシュレス社会のデメリットとしては、以下のような点が挙げられている。

- 現金よりも支払行為の心理的ハードルが下がるため、利用者にとっては金銭感覚が麻痺して使い過ぎる恐れが高まる。

- 決済事業者(カード会社や暗号通貨の取引所)が異なると取引が困難である。

- 使用できる店舗が限られる。

- 利用店舗側に決済手数料がかかる。特に日本では諸外国よりも決済手数料が割高で、キャッシュレス決済により支払を受けると店舗側の利益を圧迫し赤字になるケースもある。

- スキミングやハッキング、決済用コードのすり替えなどのリスク。

- 決済事業者側で収集された購買履歴などのデータが不適切に扱われることにより、嗜好や病歴等プライバシー情報が漏洩・暴露される可能性があり、さらにそれを悪用される懸念がある。

- 通信手段が使えない状況だと使えなくなる場合が多い。なお、クレジットカード決済に限れば、フロアリミット以内なら通信手段を失ってもインプリンタが店舗にあれば決済可能。フロアリミット以上の決済でもカード会社に電話が通じれば決済できる。QRコード決済でも少額、かつ一定の条件下であればオフライン対応が可能な場合もある。ただし、いずれも店舗側の方針により一律非対応のケースもある。

- 天災・事故・テロ等によるインフラ障害に弱い。2018年9月6日に起きた北海道胆振東部地震の際には、停電によってクレジットカードや電子マネーでは決済が行えなかった。また、移動体通信事業者の大規模障害や決済事業者のシステムトラブルで、決済が停止する事例も度々発生している。

- 決済に時間を要してその場で終了しないことがある。確実に完了できるとは限らない。

- 決済のためのインフラストラクチャー(決済端末や通信回線等)が必要であり、その導入コストや維持運用コストが掛かる。

- 現金よりも着金まで時間を要し資金繰りに影響が出る。

- 特にプリペイド式のサービスでは、サービス提供元の破綻時に利用者へ残高が全額返金されるとは限らない。これに対し金融機関の預金は一定額までは保護される。

- (決済サービスが国内利用者向けの場合)前提条件となる国内銀行口座や対応クレジットカード等を持たない外国人が利用できない。

- (多数の決済サービスが乱立した場合)店舗ごとの使用可否が複雑になるなど、利用者や店舗側の混乱を招きやすい。

- (多数の決済サービスが乱立した場合)店舗側のオペレーションや管理業務が煩雑となる。

- (互換性のない独自規格の決済サービスが乱立した場合)全ての決済サービスに対応することは現実的でなく、結局共通的に利用できる現金の準備が必要となる。そうなると、店舗側にとってはキャッシュレス社会のメリットをそれほど享受できない。

主要国の状況

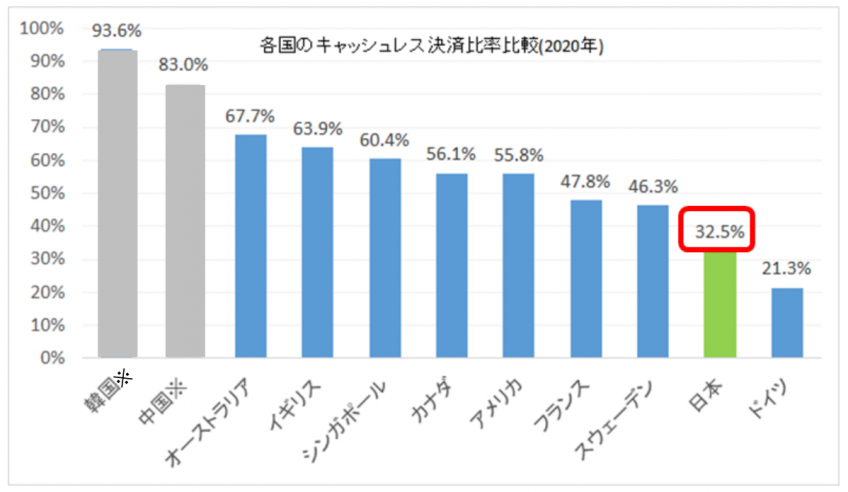

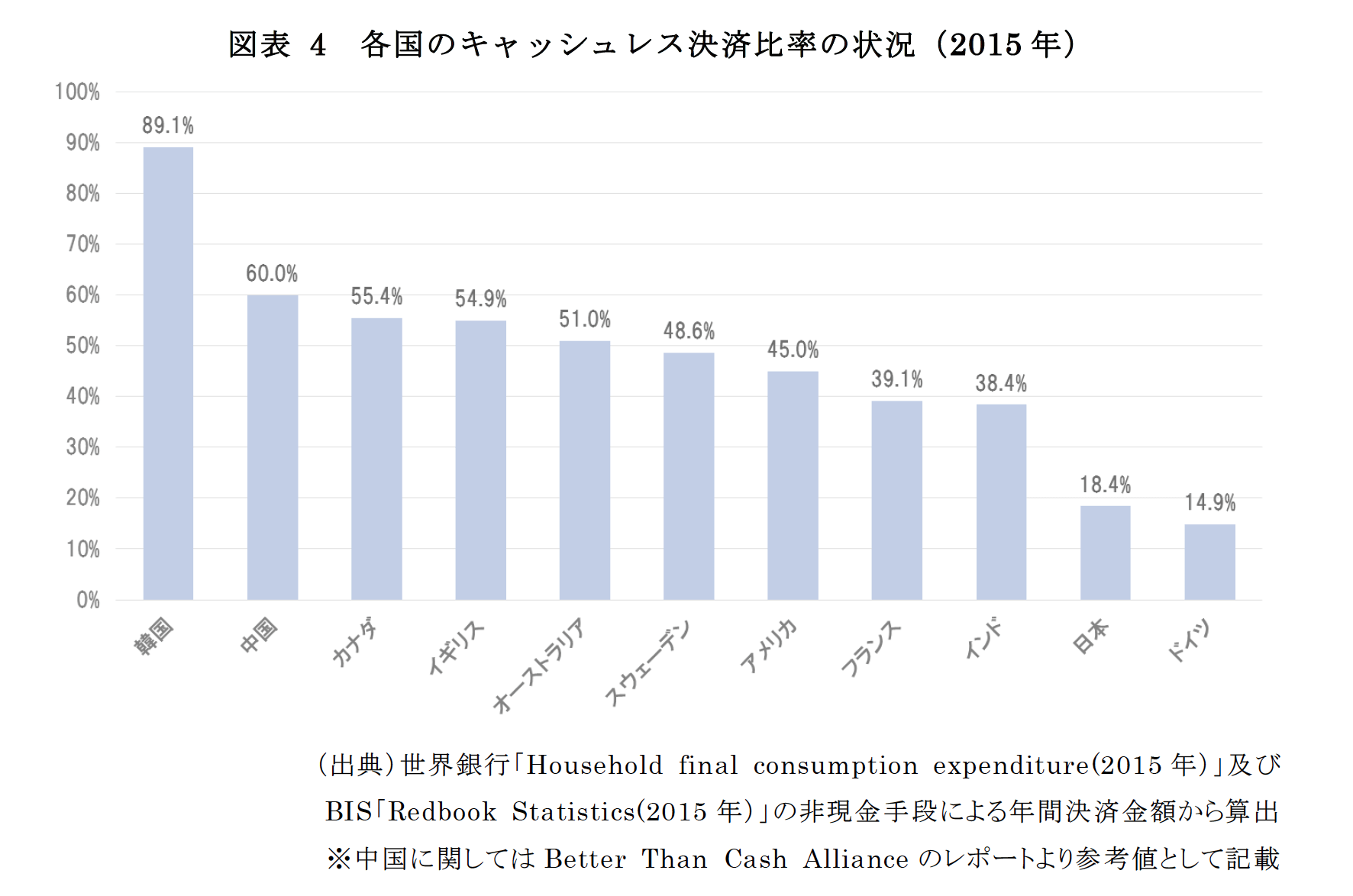

以下の統計は参考値として解釈すべきである。データの算出方法には日本の口座自動振替・銀行振込や、スウェーデンのSwishのようなアプリを通じた銀行間の直接送金が含まれないため、このような送金サービスによりキャッシュレス化が進んだ国の数値が実態よりも低く表示される傾向がある。

北ヨーロッパ

スウェーデンやノルウェーなど北ヨーロッパ諸国は「キャッシュレス先進国」とみなされている。

北ヨーロッパ諸国では、キャッシュレス決済が主流となって現金がほとんど流通しておらず、子供や若者が現金を知らないと言われるほどの状況となっており、その背景には気候的に冬季の現金輸送が困難であるという点も一因となっている。スウェーデン、ノルウェー、デンマークはいずれもGDPに対する現金使用比率が5%を下回り、その中でもキャッシュレス化が特に進んだスウェーデンではスウェーデン・クローナの現金使用率が僅か2%となっている。

日本の経済産業省の調査によれば、スウェーデンは1990年代前半のバブル経済崩壊後の金融危機や治安悪化への懸念から、金融機関が主導してキャッシュレス化を推進し、デビットカードの普及やATMの撤去を行った。2010年代のスウェーデンでは、通常の買い物のみならず、親から子供への小遣いや貧困層支援雑誌の街頭販売など、幅広い場面で電子決済サービスのSwishが利用されており、現金での決済を拒否する店も多い。ただし、Swishは主に個人間送金で利用されており、店頭決済における利用はさほど進んでいないため、キャッシュレス社会への貢献度はわずかであるという指摘もある。

ノルウェーにおいては、2018年に中央銀行の副総裁が「ノルウェー社会はキャッシュレス社会だと言ってもよい」と発言し、現金による取引は全体の10%以下であると述べた。

なお、スウェーデンでは金融機関が窓口やATMといった現金取扱拠点を削減した結果、現金の入出金が極めて不便になっており、売上金の取扱の問題から小売商店等で現金受取を拒否する動きが拡大している。そのため、高齢者、障害者、中小企業、過疎地の住民、国内に銀行口座を有しない旅行者、移民など、現金を利用せざるを得ない人々への対応として、金融機関に対して一定水準の現金入出金対応のサービス提供を義務付けるよう法制化する動きがある。また、2018年にはスウェーデン政府から自国民に対して戦争や自然災害などの有事に備えて現金を手元に保有することを奨励する呼びかけが行われており、行き過ぎたキャッシュレス化を抑制し現金を決済手段の1つとして維持する動きも見られる。

ロシア

スベルバンクの傘下の分析機関であるスベルインデックスは、2021年第一四半期のロシア国内でのキャッシュレス決済比率は59.4%に達したと発表した。地域別にみると、 1位はネネツ自治管区の72.8%で、2位はカレリア共和国の67.7%、3位はムルマンスク州の67.3%であり、首都モスクワおよびモスクワ州は61.9%で24位、第二の都市サンクトペテルブルクおよびレニングラード州は64.9%で10位であった。1位のネネツ自治管区では、地元政府が遠隔地における住民サービス向上を目的に2015年以降、店頭での決済端末の設置支援など、キャッシュレス普及に努めてきた結果、自治管区内の多くの店舗でキャッシュレス対応が可能になっている。

中国

中華人民共和国では、1997年から香港が中国への返還直後に非接触型決済の先駆けである八達通を導入して人口の100%近くが利用していたが、2010年中頃から中国本土ではスマートフォンを使用したQR・バーコード決済(アリペイや微信支付など)が急速に普及した。中国支払清算協会によれば、週に1回以上モバイル決済を利用する者の割合は2016年の60%から1年で2017年には98%にまで増加している。

中国で急速にキャッシュレス社会が進展した理由としては、パソコンの普及率が低かった中国において爆発的にスマートフォンが普及し(リープフロッグ型発展)、様々なサービスがスマートフォンに集約され、その入り口としてモバイル決済サービスの利用が急速に広まったことが大きいと指摘されている。また、人民元の偽札問題、政府による個人情報管理の効率化、人民元の最高額紙幣は100元で、高額紙幣がなく高額決済に支障を来たしていたことも要因の一つとされる。

2017年からは、アリペイが顔認識で決済するシステムをサービス開始した。客がカメラに顔を向けるだけで支払いが終わるという、スマホを使わないスマホレス決済である。

2023年時点ではキャッシュレス決済が普及し現金決済が少なくなったが、キャッシュレス決済では中国の銀行口座や電話番号と紐付けされているアカウントが必要になる場合もあり、外国からの旅行者は逆に不便な状況である。成都ジャイアントパンダ繁殖研究基地や青城山のように外国人の入場に制約が発生した観光地もあり、対応は係員や店員の好意に頼る状況となっている。

インド

インドでは第18代首相ナレンドラ・モディが率いる内閣が2016年に高額紙幣を廃止し、デジタル経済、キャッシュレス経済への移行を推し進めている。

この高額紙幣廃止以前はインドにおける商取引のうち、銀行やノンバンクを経由するデジタル取引、キャッシュレス取引は20%であった。

高額紙幣の廃止によって、現金取引の多い小売り業、消費財に関連する産業、2輪車販売、農村部などでは大幅な需要減となっているが、一方で高額紙幣の廃止は、名目GDPの25%を占めるとも言われている「タンス預金」の捕捉、締め出しや偽札対策となり、脱税や不正蓄財を生みやすいインドの現金依存経済の脱却を目標としている。

また、デジタル経済、キャッシュレス経済への振興策として、国営保険会社の保険料をオンライン支払いの場合は8%から10%割り引く措置や、一般企業の給与支払いのキャッシュレス化を閣議承認したり、ニティン・ジャイラム・ガドカリ道路交通相が高速道路の料金徴収を100%電子化する発表を行っている。インド国営石油会社のガソリンスタンドでは2016年12月中旬から、クレジットカードやデビットカードでの支払いでガソリンや軽油を購入する場合には0.75%割引を開始しており、2017年1月からは割引は家庭用LPGにも拡大している。国有のインド鉄道も、2017年1月から乗車券をクレジットカードやデビットカードで購入する際には1%の割引を行っている。こういったデジタル支払い優遇の動きは国だけではなく、各州にも広がっている。

インドでは、2017年7月の時点でインド人口の99%以上にあたる11億6000万人近くが登録している国民識別番号のアドハーの発行と、「国民金銭計画(ジャン・ダン・ヨジャナ)」によって農民や貧困層などの2.6億人が新たに銀行口座を開設できたことも、こういったキャッシュレス社会への後押しとなっている。ただし、こういった新規開設された銀行口座の約25%は残高ゼロであり、農村世帯の約3割は電気のない生活を送っている。

新紙幣が出回れば、インド経済の成長は復調すると考えられているが、インド政府が掲げるデジタル経済、キャッシュレス経済への本格的な移行までには時間を要するという見方が強い。

アメリカ合衆国

アメリカ合衆国では、ほとんどの商店でクレジットカードやデビットカードによる支払いを受けつけている。

現金による支払いよりも、カードによる支払いで物品やサービスの価額を下げることで、カード払いが広まった。一例としてアメリカのある航空会社では手荷物1つにつき、現金では30ドルだが、カード払いだと25ドルに価格が設定されている。これは、現金による支払いには、現金の集計と現金を管理するための費用が発生するからである。

一方で、完全キャッシュレス化には否定的であり、金融包摂の観点から複数の都市や州では完全キャッシュレス化による現金支払拒否を法的に禁止している。

背景としては、アメリカ国内では銀行が事実上中 - 高所得者に絞ってサービスを展開しているため、低所得者層や移民等を中心に銀行口座やクレジットカードを持たない(持てない)人々が数多く存在しており、銀行口座保有が前提のキャッシュレス決済が利用できず、現金以外の決済手段が無いためである。一例として、2019年のニューヨーク市の調査では、市内全体の11%の世帯が銀行口座を持っていないアンバンクトと呼ばれる層であり、21.8%は口座を保有していても実質的に利用しておらず小切手による支払等を利用しているアンダーバンクトと呼ばれる層とされる。

北ヨーロッパ型のキャッシュレス化では、スマートフォンから銀行口座に直接アクセスし取り引きを行うのに対し、アメリカ型や日本型はクレジットカードを経由して銀行口座にアクセスする仕組みであることが多い。大前研一は、安くはない決済の手数料が発生するクレジットカードは今後、無用化するのではないかと予測している。

なお、個人間送金アプリも普及しているものの、普及の背景は北欧と異なるといったことが指摘されている。

日本

給与の受け取り

給与に関してのキャッシュレス化は進んでいる。KDDIによる調査によると、89.5%が銀行振込の形で受け取りを行っている。

なお、2023年4月からは給与の一部を直接電子マネーで受け取れる「賃金のデジタル払い」を解禁し、2024年8月にはPayPayが初の取扱事業者として指定された。

一方で、2024年の調査では賃金のデジタル払いの対応に前向きな企業は僅か3.9%に留まり、約9割が導入予定はないと回答した。その理由としては、銀行振込とデジタル払いの二重運用による企業側の給与事務の業務負担増大や、セキュリティリスクの懸念、従業員からの要望が無いため手間をかけて導入する必要性を感じないことなどが挙げられている。

なお、アメリカや中国では同様のサービスが浸透しているもの、日本においては残高が一定以下になると自動入金されるオートチャージ機能がキャッシュレス決済サービスに実装されているケースが多く、代替手段としてそちらが既に利用されているため、賃金のデジタル払いの利便性が実感できず普及が進みにくいとの見方もある。

預貯金、金融

銀行口座

2009年の調査において、日本国民の97%が銀行口座を保有している。それ故に、現金の資産もその多くはタンス預金の様な物理的手段ではなく、銀行などの金融機関での預貯金の形で持っており(法律上は「消費寄託」という)、銀行は顧客から預かった現金そのものは直接保管しておらず、キャッシュレスとして内部の帳簿上に金額を記録して保管している。そのため、入金時と出金時では異なった現金(紙幣の場合は「記番号」が異なる)である。

銀行口座保有率が極めて高いため、アメリカ合衆国の例の様な金融包摂の問題は日本では起こり難いと考えられている。

送金サービス

口座自動振替や銀行振込のような銀行の口座間で直接送金するサービスも、物理的な現金を介さないキャッシュレス決済の一種である。日本では小口決済の手段の1つとして口座自動振替や銀行振込が古くから広く利用されているが、これは世界的に見れば珍しい。

金融庁の調査によれば、日本の個人の給与受取口座からの出金の5割以上が自動振替や振込によって行われており、現金で引き出されるものは半分以下に留まる。しかしながら、このような口座間の直接送金による決済は、統計上2 - 3割程度とされるキャッシュレス決済比率には含まれていないため、キャッシュレス決済比率の統計値は実態よりも低い値を示していて正確性に欠けると指摘されている。

なお、銀行振込手数料の高さが後述のキャッシュレス決済の割高な決済手数料に影響を及ぼしているとの指摘もある。

決済

概況

日本では2009年の資金決済に関する法律施行による規制緩和により、資金移動業者の登録を行えば金融機関以外の事業者も決済市場に参入できるようになった。その結果、2010年代後半以降、互換性のない独自規格のキャッシュレス決済サービスが多数乱立したため、店舗ごとの使用可否が複雑になるなど、利用者や店舗側の混乱を招きやすい状況となっている。それに加え、単一(または少数)の決済サービスで完結できないため、原則どこでも共通的に利用できる現金の準備が避けられなくなり、かえってキャッシュレス決済の普及を阻害していると指摘されている。

キャッシュレス化の進んだ北ヨーロッパ、中国、アメリカと比較した場合、決済に関する日本のキャッシュレス社会への移行は遅れている。キャッシュレス決済が普及しにくい主な要因として、偽札の流通が少なく現金への信頼度が高いことやATMの利便性が高いなど、日本の社会情勢が挙げられており、その他に店舗側がキャッシュレス決済のメリットを感じ辛いことや、キャッシュレス決済の導入・維持コストがキャッシュレス化が進んだ諸外国よりも割高であることが挙げられている。

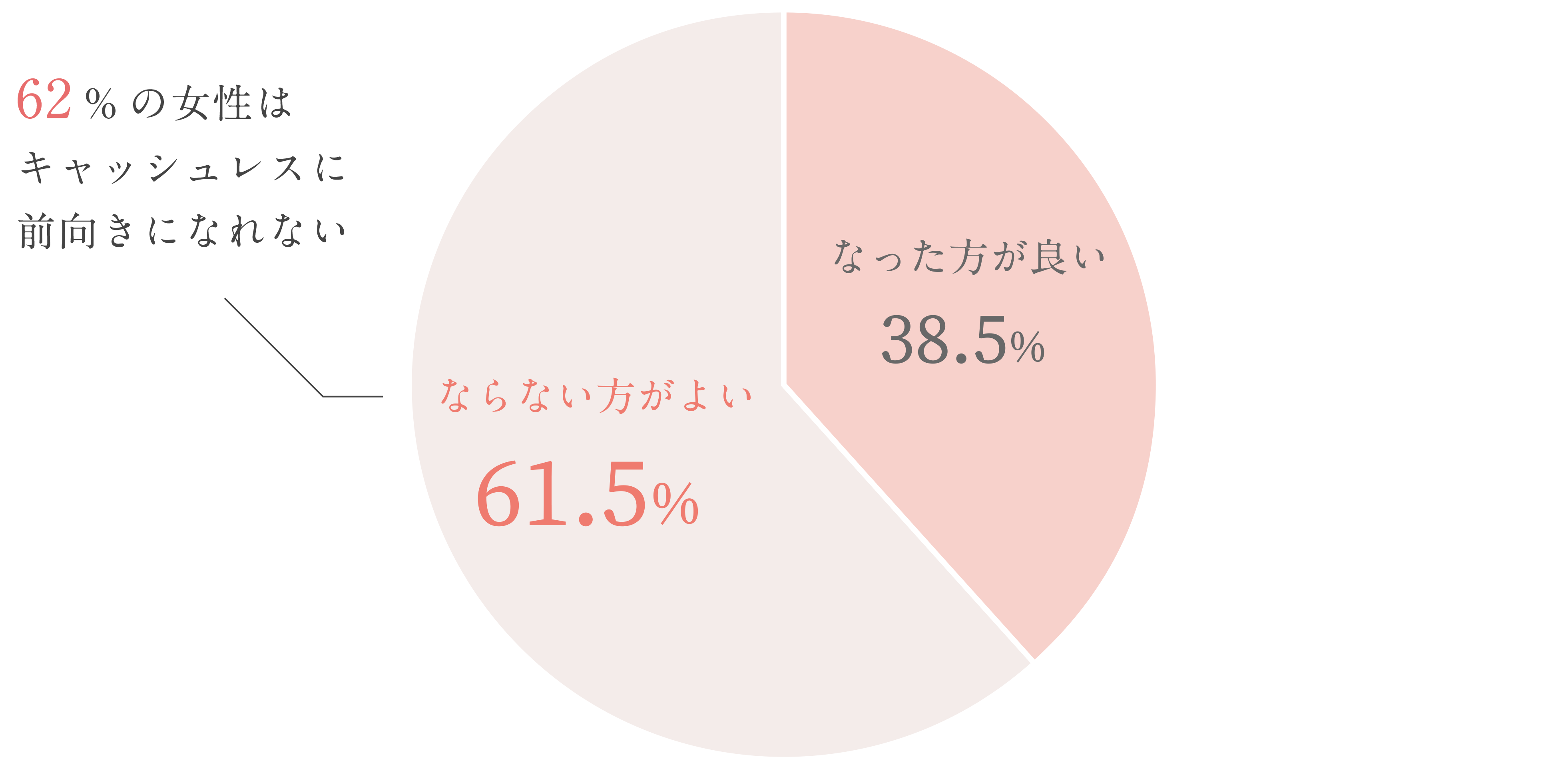

なお、2017年12月に行われた博報堂生活総合研究所の調査によれば、キャッシュレス社会への賛否はほぼ拮抗する状態であった。キャッシュレス社会に否定的な意見として、現金を持たないことによる金銭感覚の麻痺を危惧するものが多かった。

このほか、キャッシュレス決済の利用に伴い決済事業者側で収集された購買履歴などのデータが蓄積、分析、利活用されて不適切に扱われることで、嗜好や疾病情報等の第三者に知られたくない情報が明らかになり、さらにこれを悪用されることで購買行動を誘導されたり、自己決定権および知られない権利を侵害されたりする懸念もキャッシュレス決済普及の阻害要因となっている。

電子マネー向けICカードの普及

キャッシュレス化の進展が緩慢な一方で、日本における電子マネー向けICカードの発行枚数は2017年時点で3億5,000万枚を超えており、電子マネーの利用額は世界的に見ても日本が突出して大きい状況になっている。交通系電子マネーではSuicaが6,670万枚、流通系ではWAONが6,450万枚、nanacoが5,350万枚となっており、Suica、WAON、nanacoを合わせると国民の2人に1人が持っている状況となっている(2017年時点)。

店舗等の対応状況

キャッシュレス化が進まない原因の1つとして、クレジットカード決済に対応していない店舗が少なくないことが挙げられる。2017年時点の経済産業省の資料によれば、主なサービス業におけるクレジットカード決済が可能な割合は、スーパーマーケット71%、フランチャイズ店63%、タクシー51%、旅館90%となっている。

なお、医療業界のキャッシュレス化も遅れており、病院のカード決済の導入率は49%、診療所では16.5%となっている。

データは無いが、小規模な商店や飲食店はさらに低い水準にあると推察されている。カード決済を行うための信用照会端末に伴う初期投資が少なくないことと、売掛金の入金タイミング、多数の決済手段乱立による店舗側のオペレーションの煩雑化、決済ごとに店舗側に発生する手数料負担が大きな足かせとなっている。ただし、初期投資に関しては、これを商機と見て安価な簡易的カードリーダーの提供を行うことで、店舗の初期投資負担を減らし、カード決済の導入を促す企業も存在している。

上記の対応率に留まる要因としては、キャッシュレス決済の導入・維持運用コストが現金決済よりも高額であること、支払後の資金化までのタイムラグにより資金効率が低下して店舗側の資金繰りが困難となることに加え、前述の通り現金との併用が必要であり店舗側がキャッシュレス決済導入によるメリットをそれほど実感できないことや、現場におけるオペレーションが煩雑となるため担当者の対応が難しいことなどが挙げられている。

また、行政機関では埼玉県が収入証紙の廃止に伴い、2024年4月から日本初の行政手数料支払の完全キャッシュレス化に踏み切ったものの、対応するキャッシュレス決済サービスが一部に留まり、対応する決済手段を持たない利用者の支払手続が煩雑となったため、混乱を招く結果となっている。一方、他の地方自治体では、現金支払の需要が少なくないことを理由に現金受付を併用するところもあり、対応が分かれている。

決済手数料の高止まり

手数料負担に関しては、日本では一般の小売商店や飲食店の営業利益率が低めに設定されていた背景もあり、キャッシュレス決済導入の大きな阻害要因となっている。具体的には、日本の全産業平均の営業利益率が2020年1 - 3月期時点で4.26%しかなく、その中でも、小売業・飲食サービス業・生活関連サービス業・娯楽業では更に低い2.5%程度の営業利益率に留まる。

一方で、日本の決済事業の構造上の問題もありキャッシュレス決済が既に普及している諸外国よりも割高となっている。例として、特に手数料が高いクレジットカード決済では決済金額の最大7%程度で、手数料が比較的安価なQRコード決済ですらも手数料率は決済金額の3 - 4%台が多い。

背景としては、日本では世界的にも稀なマルチアクワイアリング環境(1つの加盟店に対して複数の決済事業者が存在)であり、決済手数料の値下げ競争力が働きにくく、なおかつ大規模店舗を除き決済事業者側の収益性が低くなりがちなことが影響している。

これに加え、日本では決済事業者が個社の努力によって利用者と加盟店を増やすことでキャッシュレス決済サービスを拡大してきた歴史的経緯があるため、新規加盟店の開拓コストを個社で賄う必要があり、加えて決済事業者が顧客を繋ぎ止めておくためにポイント制度やポイント還元等の利用者向けインセンティブを積極的に実施せざるを得ないことから、これらの原資として加盟店から決済手数料を徴収とするビジネスモデルが採られてきたことも、決済手数料が割高となる要因とされる。

以上から、キャッシュレス決済で代金が支払われると、営業利益率を超える決済手数料が発生し、手数料負担により店舗側の赤字が発生しかねない状況であることに加え、店舗側は手数料負担に見合ったキャッシュレス決済導入のメリットを見出せていないことが、日本でキャッシュレス化が進まない主な要因とされる。

ポイントプログラムによるインセンティブ

Vポイント(旧Tポイント)、Ponta、楽天スーパーポイント、dポイントに代表されるようなロイヤリティポイント制度も、日本においては準貨幣的な役割を果たしている。

特に日本では、利用者がキャッシュレス決済を利用する最大の理由として「ポイントが貯まること」、今後期待することとして最も多いものは「ポイント還元やキャッシュバック、割引の充実」を挙げており、キャッシュレス決済の本質的な利点よりも、むしろポイント制度の充実がキャッシュレス決済の利用拡大の動機となっている。

その結果、キャッシュレス決済サービスを運営する決済事業者にとっては、顧客獲得競争上、利用者を囲い込むためにポイント還元へ著しく偏重したビジネス展開を止めることができなくなっており、その原資の確保のため前述の決済手数料の高止まりに繋がっている面がある。

キャッシュレス決済比率

日本においては、2017年6月に安倍内閣で閣議決定された「未来投資戦略2017」において、2027年までの10年間で「キャッシュレス決済比率」を4割程度にまで増加させる方針を示す など、日本国政府はキャッシュレス化を推進しているものの、2016年時点で「キャッシュレス決済比率」は20.0%にとどまっており、他国と比較してキャッシュレス決済が普及しにくい状況にあると考えられている。

ただし、このキャッシュレス決済比率の値には日本では従来から一般に広く普及している銀行振込等による預貯金口座間の電子送金取引が含まれておらず、前述の通り日本の実情を正しく表していないと指摘されており、これを含めて集計すれば一定程度キャッシュレス決済比率が上昇すると見込まれている。

日本国政府が公表するキャッシュレス決済比率に対し、公益財団法人NIRA総合研究開発機構が実施したアンケート調査において、「キャッシュレス決済比率とは、〔現金を利用しないすべての決済手段により支払われた消費支出の合計〕を〔全体の消費支出〕で除したものとして試算した場合、全体のキャッシュレス決済比率は51.8%となった」と公表している。

インフラ障害とキャッシュレス決済

2018年に起きた北海道胆振東部地震の際には、停電やそれに伴う通信障害により、クレジットカードや電子マネーでは決済が行えなかった。

地震、台風、大雨洪水など自然災害が非常に多く、それに加えて停電や通信障害、決済サービスのシステムトラブルなどが平時でもそれなりの頻度で発生する日本においては、電子決済が利用不能となる事態がしばしば発生していることから、キャッシュレス社会の推進には、非常用電源の確保をはじめ、代替の通信手段の確保、決済事業者の決済システムが置かれているデータセンタやシステムそのものの堅牢性確保など、様々な対策を講じる必要がある。

その他

2019年シーズンからは、楽天が運営している楽天生命パーク宮城とノエビアスタジアム神戸で、支払い完全キャッシュレス化を発表した。これにより、現金の使用が一切できなくなった(楽天グループ#スポーツ興業における完全キャッシュレス化参照)。

2021年11月に五百円バイカラー・クラッド貨の発行、2024年7月に日本銀行券のF号券が発行されたことに伴い、既存の自動券売機の買い替えや認識装置の改修作業による設備更新が起きた。しかしながら、新硬貨・新紙幣対応に関して政府からの補助金などによる助成が行われなかったため、券売機を新硬貨・新紙幣に対応させる資金的余裕がない店舗や、それらへの対応が遅れる懸念への対策として、これを機会に一部設備に導入、または完全キャッシュレス化に移行する判断を下した店舗の動きもあり、結果的にキャッシュレス社会の促進につながっている。

韓国

韓国ではキャッシュレス化が大いに進み、電子決済が現金決済より圧倒的に多い状況となっており、特に利用額に対する所得控除があるクレジットカードの決済が多い傾向にある。韓国では、最高額紙幣が50,000ウォン(日本円で約5,000円程度)で、高額決済に不便を来たしていたのも、キャッシュレス比率が高い要因である。ただし、屋台など現金しか使えない場所もまだ残っている。

イラン

イランでは経済制裁の影響で2014年頃からのインフレにより現金で買い物をすると札束が必要になるため、デビットカードによるキャッシュレス決済が浸透した。現金決済を拒否する店もある。

国・地域による差

世界を見渡すと、前述のようにスウェーデン・デンマークなどの北ヨーロッパ諸国や、中国・韓国など、キャッシュレス決済が主流となって現金がほとんど流通しておらず、子供や若者が現金を知らないと言われるほどになっている国・地域もあれば、いまだに現金決済が主流となっている国・地域もある。

いまだに現金決済が主流となっている国や地域は、前述の日本(82%)のほか、スペイン(87%)、イタリア(86%)、ドイツ(80%)、フランス(68%)、スイス、台湾、香港などが挙げられる。

なお、キャッシュレス決済が著しく普及したスウェーデンやアメリカなどの国においては、低所得者層、高齢者、国内に生活拠点を有さない旅行者などが、国内銀行口座や対応クレジットカードの保有が前提条件となるキャッシュレス決済サービスの利用が困難であることから、現金の入出金の取扱縮小や現金決済拒否により小売商店や飲食店の利用が困難となる弊害が発生しており、前述の通り金融機関や一般店舗に対して現金対応の併用を義務付けるなどの動きも見られる。

脚注

注釈

出典

関連項目

- 電子決済(キャッシュレス)

- フィンテック

- 仮想通貨、暗号通貨

- 銀目の空位化

- 金貨の流通なき金本位制

外部リンク

- キャッシュレス決済の動向 ―我が国と諸外国の現状― (国立国会図書館 調査と情報―ISSUE BRIEF― 第1066号(2019. 9.26))

- キャッシュレス(METI/経済産業省)

![現金派も怖くない! キャッシュレス社会に知るべき種類やメリット|mymo [マイモ]](https://mymo-ibank.com/uploads/item/image/2883/large_1bd6cf4b72.jpg)

![現金派も怖くない! キャッシュレス社会に知るべき種類やメリット|mymo [マイモ]](https://mymo-ibank.com/uploads/pictures/11997/content_5148dabecf.png)